RSI (Relative Strength Index - Göreceli Güç Endeksi) fiyat hareketlerinin hızını ve değişimini ölçmek için kullanılan, çok yönlü bir momentum tabanlı osilatördür. Hesaplamaları kapanış fiyatlarına göre yapar.

ABD'li Makine Müh. ve Teknik Analiz Uzmanı James Wilder tarafından 1978 yılında geliştirilmiştir. Aşağıdaki göstergeler de aynı kişi tarafından geliştirilmiştir:

RSI göstergesi, fiyat grafiğinin altında müstakil olarak çizilen bir grafikte 0 ile 100 arasında bir ölçekle çalışır. 0 değerinden 100 değerine yaklaştıkça momentum artar. Momentum artışı alımların arttığını, azalışı ise satışların arttığını gösterir.

14 gün en tercih edilen periyod aralığıdır.

Bir hisseye ait, 1 günlük grafik periyodunda ve 14 uzunlukta RSI grafiği aşağıda gösterilmektedir:

Yukarıdaki grafikte, her mum bir günü temsil ettiğinden, her gün için hesaplanan RSI değeri, o güne ait mum da dahil olmak üzere, geçmiş 14 adet mum üzerinden hesaplanır. Örneğin, en son güne ait RSI değeri, grafikte dikdörtgen çerçeve içinde yer alan 14 adet mum değeri ile hesaplanmaktadır. Grafik periyodu 4 saatlik olarak ayarlandığında, 14 adet mumun her biri 4 saatlik süreyi temsil etmektedir.

Aşırı alım - aşırı satım sinyalleri üretir. Fiyatın yükselişindeki ve düşüşündeki dengesizlikleri ve bu dengesizliklerin normalleşme hızını ölçer. Bu ölçüme göre de yatırımcıya al-sat sinyalleri üretir. Piyasadaki en yaygın kullanımı, 14 periyodluk bir RSI değeri 30'un altına düştüğünde alış yapmak ve 70'in üzerine çıktığında satış yapmaktır.

Fiyatlar çok hızlı arttığında ve dolayısıyla momentum yeterince yüksek olduğunda, aşırı alım olarak kabul edilir ve bir satış fırsatı oluşur. Benzer şekilde, fiyatlar hızla düştüğünde ve dolayısıyla momentum yeterince düşük olduğunda, aşırı alım olarak kabul edilir ve bir satın alma fırsatı oluşur.

RSI, piyasa trendlerinin güçlü olduğu dönemlerde geçerli değildir, yanıltabilir. Yatay piyasalarda kullanmak daha verimlidir.

RSI göstergesini 5 farklı yöntemle kullanabiliriz. Bu yöntemler, RSI göstergesinin aşırı alım ve satım çizgilerini, 50 çizgisini, hareketli ortalama değerini, trend çizgilerini ve uyumsuzluk verilerini kullanmayı içerir.

RSI çizgisi alt sınırın altına geçtikten sonra tekrar alt sınırı yukarı kestiğinde alım için, üst sınırın üstüne geçtikten sonra tekrar üst sınırı aşağı kestiğinde satış için uygun zaman olarak değerlendirilir.

Aşırı alım ve satım göstergesi olarak kullanılır, ancak diğer göstergelerden ve teknik analiz yöntemlerinden onay almadan işlem girişi yapılmamalıdır.

70 seviyesindeki aşırı alım tek başına herhangi bir değer ifade etmeyebilir, ancak aynı bölge güçlü bir direnç seviyesi ise satış yapılabilir. Aynı şekilde, 30 seviyesindeki aşırı satış tek başına herhangi bir değer ifade etmeyebilir, ancak aynı bölge güçlü bir destek seviyesi ise alım yapılabilir.

20'li seviyelerde hisse ucuz iken alındığında, daha uzun sürede, daha çok kar edilir. 40, 50, 60'lı seviyelerde hacimli artışlarda hisse pahalı alındığında, daha kısa sürede, daha az kar edilir.

Aşağıdaki grafikte, RSI çizgisi aşırı alım çizgisinin üzerine çıktıktan sonra tekrar aynı çizgiyi aşağı doğru keserek altına geçtiği noktalardan sonra hisse fiyatının düşüş trendine girdiği, RSI grafiğinde daire fiyat grafiğinde ise dikdörtgen şeklinde kırmızı renkle işaretlenmiştir. RSI çizgisi aşırı satış çizgisinin altına geçtikten sonra tekrar aynı çizgiyi yukarı doğru keserek üzerine geçtiği noktadan sonra hisse fiyatının yükseliş trendine girdiği, RSI grafiğinde daire fiyat grafiğinde ise dikdörtgen şeklinde yeşil renkle işaretlenmiştir.

Bu yöntem piyasa trendlerinin güçlü olduğu dönemlerde hatalı sonuçlar verebilir. Herhangi bir geriye dönüş sinyali almadan işleme girmek çok büyük kayıplarla sonuçlanabilir. Bunun önüne geçmek ve hatalı sinyalleri ayıklamak için genellikle ana trendin sonlandığını teyit eden bir fiyat hareketi ya da destekleyici bir teknik gösterge kullanılır. Örneğin, RSI 30 seviyesinin altına geçtiğinde direkt alım yapmak yerine bu seviyelerde gerçekleşen ilk yükseliş barından sonra veya RSI'ın yeniden 30 seviyesinin üzerine çıkmasını bekleyerek alım yapmak hatalı işleme girmemizi engelleyebilir.

Fiyatların aşırı alım veya satım bölgelerini gösteren çizgileri geçmesi, fiyatların hemen ters yöne döneceğini göstermez. Güçlü yukarı veya aşağı trendlerde fiyatlar aynı bölgelerde uzun süre (günler, haftalar ve aylar) kalabilir.

Bir hisse fiyatının, aşırı alım çizgisinin üzerine çıkacağı veya aşırı satış çizgilerinin aşağısına geçeceği kesin bir durum değildir. Aşağıdaki günlük grafikte, 1 aydan fazla süre boyunca, yükseliş trendi nedeniyle, aşırı alım çizgisi olan 70 değerinin altına düşmemiş bir hissenin fiyat hareketleri görülmektedir:

Aşağıdaki günlük grafikte, 1 ay boyunca, düşüş trendi nedeniyle, aşırı satış çizgisi olan 30 değerinin üstüne çıkmamış bir hissenin fiyat hareketleri görülmektedir:

RSI göstergesi grafiğinde, aşırı alım çizgisi (70) üzerinde ve aşırı satış (30) çizgisi altında kalış süreleri ile bu çizgileri geçiş sıklığı hisseye göre farklılık göstermektedir.

RSI çizgisi 50 değerini yukarı doğru geçince al sinyali, aşağı doğru geçince sat sinyali verir.

Piyasa yukarı ya da aşağı doğru bir trend içindeyse (piyasa yatay değilse), bu yöntem çalışır, aksi takdirde fayda sağlamaz.

Aşağıdaki grafikte, RSI çizgisi 50 değerini aşağı doğru keserek altına geçtiği noktalardan sonra hisse fiyatının düşüş trendinin devam ettiği, RSI grafiğinde daire fiyat grafiğinde ise dikdörtgen şeklinde kırmızı renkle işaretlenmiştir. RSI çizgisi 50 değerini yukarı doğru keserek üzerine geçtiği noktadan sonra hisse fiyatının yükseliş trendinin devam ettiği, RSI grafiğinde daire fiyat grafiğinde ise dikdörtgen şeklinde yeşil renkle işaretlenmiştir.

Satış işlemini RSI çizgisi, aşırı alım çizgisini aşağı doğru kestiğinde yapmak, 50 değerini aşağı doğru kestiğinde yapmaya göre daha az zarar etmemizi sağlar. Aynı şekilde, alış işlemini RSI çizgisi, aşırı satış çizgisini yukarı doğru kestiğinde yapmak, 50 değerini yukarı doğru kestiğinde yapmaya göre daha fazla kar etmemizi sağlar. Farklı bir ifade ile, RSI çizgisi aşırı alım çizgisini aşağı doğru kestiğinde ve aşırı satım çizgisini yukarı doğru kestiğinde işleme girmek daha avantajlıdır.

RSI göstergesinin sinyallerini yumuşatmak için, hareketli ortalama ekleyebiliriz.

Piyasa yukarı ya da aşağı doğru bir trend içindeyse (piyasa yatay değilse), RSI çizgisinin hareketli ortalamayı yukarı doğru kesmesi al sinyali, aşağı doğru kesmesi sat sinyali (gecikiyor) verir.

Yatay piyasada fayda sağlamaz.

Uzun dönem hareketli ortalaması kısa dönemlere göre daha iyi çalışır. 50 veya 100 periyodluk hareketli ortalama 10 periyodluğa göre daha verimli çalışır.

Aşağıdaki grafikte, RSI çizgisi 14 uzunlukta hareketli ortalama değerini aşağı doğru keserek altına geçtiği noktalardan sonra hisse fiyatının düşüş trendine girdiği, RSI grafiğinde daire fiyat grafiğinde ise dikdörtgen şeklinde kırmızı renkle işaretlenmiştir. RSI çizgisi hareketli ortalama değerini yukarı doğru keserek üzerine geçtiği noktadan sonra hisse fiyatının yükseliş trendine girdiği, RSI grafiğinde daire fiyat grafiğinde ise dikdörtgen şeklinde yeşil renkle işaretlenmiştir.

Aşağıdaki grafikte, RSI çizgisi 50 uzunlukta hareketli ortalama değerini aşağı doğru keserek altına geçtiği noktalardan sonra hisse fiyatının düşüş trendine girdiği, RSI grafiğinde daire fiyat grafiğinde ise dikdörtgen şeklinde kırmızı renkle işaretlenmiştir. RSI çizgisi hareketli ortalama değerini yukarı doğru keserek üzerine geçtiği noktadan sonra hisse fiyatının yükseliş trendine girdiği, RSI grafiğinde daire fiyat grafiğinde ise dikdörtgen şeklinde yeşil renkle işaretlenmiştir.

RSI destek noktalarını birleştirerek çıkış trend çizgisi, direnç noktalarını birleştirerek düşüş trend çizgisi oluşturabiliriz. Bu yöntem 1 saatlikten daha düşük zaman yapılarında kullanılmamalıdır.

Aşağıdaki grafikte, RSI grafiği üzerinde düşüş trend çizgisi oluşmaktadır:

Momentum, belirli bir zaman aralığında fiyatlarda meydana gelen değişikliğin gücünü ölçer. Genelde fiyat ve momentumun uyumlu hareket etmesi beklenir. Ancak, bu her zaman gerçekleşmez ve uyumsuzluklar meydana gelir.

Momentum değişimleri gösterge yardımıyla gözlenir. Bu konuda en gözde gösterge RSI göstergesidir. Momentum göstergelerinin en önemli görevi fiyatın yükselişindeki veya düşüşündeki dengesizlikleri ve bu dengesizliklerin normalleşme hızını ölçmesidir.

Uyumsuzluk, momentumun fiyat hareketini onaylamamasıdır.

RSI uyuşmazlığı, fiyat ile RSI arasında bir fark olduğunda ortaya çıkar. Bu farklılıklar yaklaşan bir uyuşmazlık olarak yorumlanabilir. Fiyat ile RSI arasında oluşan uyuşmazlıklar potansiyel dönüş noktalarının sinyalidir. Çünkü momentum fiyatı onaylamamaktadır.

RSI ile fiyat grafiği arasında uyumsuzluk gördüğümüzde, doğrudan işlem açmak yerine fiyat hareketi ile onay almak daha sağlıklı bir yaklaşım olacaktır.

Aşağıda, fiyat hareketleri ile RSI göstergesi arasında düzenli boğa uyumsuzluğu oluşan bir günlük grafik yer almaktadır. Fiyat hareketleri, bir önceki seviyeye nazaran daha düşük bir dip yapmasına rağmen, RSI göstergesi bir önceki seviyeye göre daha yüksek bir dip yapmıştır. Bu durum boğa uyumsuzluğu sinyalidir. Bu sinyalden sonra fiyatlar, göstergenin verdiği sinyal doğrultusunda yükselmiştir.

Boğa uyumsuzluğu diplerde, ayı uyumsuzluğu tepelerde aranmalıdır.

Aşağıda, fiyat hareketleri ile RSI göstergesi arasında düzenli ayı uyumsuzluğu oluşan bir günlük grafik yer almaktadır. Fiyat hareketleri, bir önceki seviyeye nazaran daha yüksek bir tepe yapmasına rağmen, RSI göstergesi bir önceki seviyeye göre daha düşük bir tepe yapmıştır. Bu durum boğa uyumsuzluğu sinyalidir. Bu sinyalden sonra fiyatlar, göstergenin verdiği sinyal doğrultusunda düşmüştür.

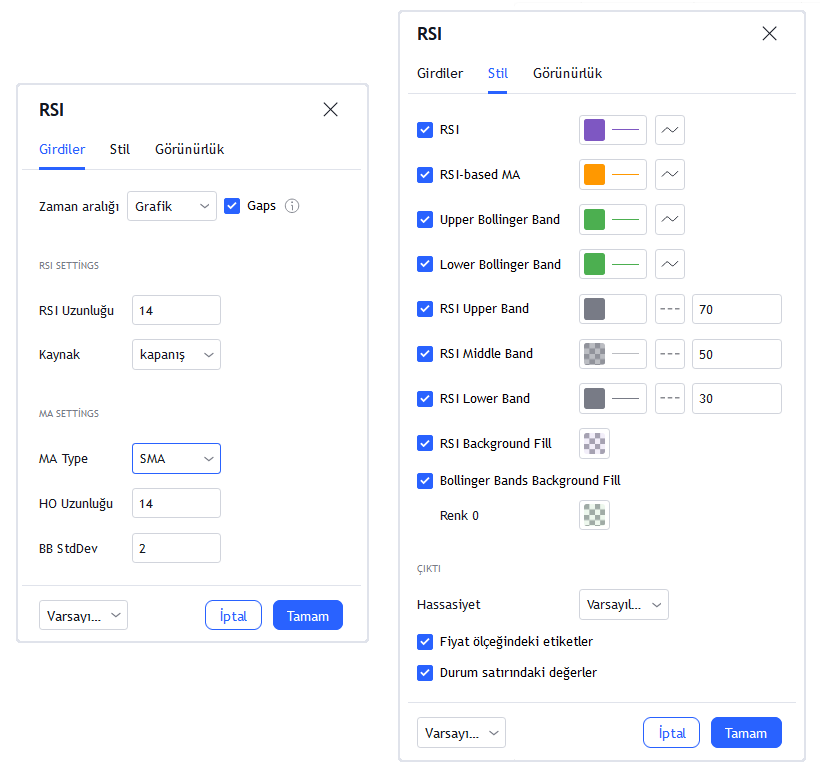

RSI göstergesinin ön tanımlı değerlerini arayüzü üzerinden değiştirebiliriz. RSI uzunluğu, kullanılan kaynak veri (Açılış, kapanış, yüksek, düşük, vb.) değeri, hareketli ortalama türü ve uzunluğu, aşırı alım, aşırı satım ve orta seviye değerlerini kullandığımız platformda sunulan arayüz pencerelerinden değiştirebiliriz:

1.safha

Pozitif kapanışlar = Kapanış (Şimdiki bar) – Kapanış (Önceki bar)

Negatif kapanışlar = Kapanış (Şimdiki bar) – Kapanış (Önceki bar)

Bu işlemler RSI göstergesinin periyod değeri kadar önceki barı kapsar. 14 periyodluk bir uygulamada, şimdiki bar da dahil olmak üzere, geriye doğru 14 adet bar için yukarıdaki kapanış hesaplamaları yapılır.

2.safha

RS = Ortalama (Pozitif kapanışlar) / Ortalama (Negatif kapanışlar)

3.safha

RSI = 100 – (100/(1 + RS))

Yukarıdaki RSI formülü uygulandığında, RSI 0-100 arasında bir değer alır.

RSI göstergesini Bollinger bantları göstergesi ile birlikte kullanabiliriz.

Aşağıdaki grafikte 2 farklı alım senaryosu gösterilmektedir. Sol tarafta yer alan işlemde, RSI çizgisi aşırı satış çizgisini aşağı doğru geçmeden yukarı doğru hareketine devam ederek, 50 SMA çizgisini yukarı doğru kestiğinde bir yükseliş trendinin başlangıç sinyalini vermektedir. Sağ tarafta yer alan işlemde ise, RSI çizgisi aşırı satış çizgisini önce aşağı sonra yukarı doğru kestikten sonra hareketine devam ederek, 50 SMA çizgisini yukarı doğru kestiğinde bir yükseliş trendinin başlangıç sinyalini vermektedir.

RSI göstergesinin verdiği sinyallere göre doğrudan işlem yapmak hatalı işlem yapmamıza neden olabilir. Bu nedenle, RSI göstergesinin verdiği sinyali aşağıdaki göstergelerden bir veya daha fazlası ile doğruladıktan sonra işleme girmek daha sağlıklı sonuçlar verecektir:

| Gösterge adı | Fonksiyonu |

|---|---|

| WaveTrend | Al sat sinyali verir. |

| SMI (Stochastic Momentum Index) Ergodik Gösterge | Al sat sinyali verir. |

| Exponential Moving Average (EMA) | Al sat sinyalinin gerçekliğini gösterir. |

| Arnaud Legoux Moving Average (ALMA) | Al sat sinyalinin gerçekliğini gösterir. |

| Kaufman Moving Average (KAMA) | Al sat sinyalinin gerçekliğini gösterir. |

| Hacim | Al sat sinyalinin gerçekliğini gösterir. |

| Money Flowing Index (MFI) | Al sat sinyalinin gerçekliğini gösterir. |

| Average True Range (ATR) | Oynaklık değerini verir. |

| Bollinger bantları | Oynaklık değerini verir. |

| Average Directional Index (ADX) | Trendin gücünü ölçer. |

Alım sinyalini RSI, SMI ve WaveTrend göstergeleriyle, alım gerçekliğini doğrulama işlemini hareketli ortalama, hacim ve MFI göstergeleriyle, oynaklık değerini belirleme işlemini ATR ve Bollinger bantları göstergeleriyle ve trend gücünü ölçme işlemlerini ADX göstergesi ile yapabiliriz.