Bir hisse için değerleme oranlarını hesaplamak için, aşağıda gösterilen karşılarında kısaltmaları yer alan 13 adet değer kullanılır. Bu değerlerin ilki hisse fiyatıdır. Satış gelirleri, brüt kar, net faaliyet kârı ve amortisman değerleri olmak üzere 4 değer gelir tablosundan, diğer 8 değer bilançodan alınır.

| Değer adı | Kısaltma | Mali tablo | Açıklama |

|---|---|---|---|

| Hisse fiyatı | HF | Hissenin o andaki fiyatıdır. | |

| Hisse sayısı (Ödenmiş sermaye) | HS | Bilanço | Hissenin piyasada işlem gören sayısını gösteren ödenmiş sermaye değeridir. |

| Duran varlıklar | DURV | Bilanço | Satılmak amacıyla alınmayan, bir yıldan daha uzun süre içinde paraya çevrilebilecek değerlerdir. |

| Dönen varlıklar | DÖNV | Bilanço | Bir yıl veya daha kısa süre içinde paraya çevrilebilecek değerlerdir. |

| Kısa vadeli yükümlülükler | KVY | Bilanço | Bir yıl ya da daha kısa süre içinde ödenmesi gereken borçlardır. |

| Uzun vadeli yükümlülükler | UVY | Bilanço | Bir yıldan daha uzun sürede ödenecek borçlardır. |

| Nakit ve nakit benzerleri | NNB | Bilanço | Anında nakite çevirilebilecek değerlerdir. |

| Finansal yatırımlar | UVY | Bilanço | Eldeki birikimlerin sermaye piyasalarında değerlendirilmesidir. |

| Satış gelirleri | SG | Gelir tablosu | Şirketin toplam satış geliridir. |

| Brüt kar | BK | Gelir tablosu | Şirketin elde ettiği brüt kar değeridir. |

| Net faaliyet kârı | NFK | Gelir tablosu | Şirketin esas faaliyeti ile elde ettiği nakit değerdir. |

| Net kâr | NK | Bilanço/Gelir tablosu | Şirketin tüm faaliyetlerinden elde ettiği nakit değerdir. |

| Amortisman | AMOR | Gelir tablosu | Üretim faaliyetleri sonucunda sermaye mallarında meydana gelen aşınma ve eskimenin parasal değeridir. |

Yukarıda tabloda gösterilen finansal değerleri kullanarak, aşağıda gösterilen ve karşılarında kısaltmaları ve hesaplama formülleri yer alan 17 adet değerleme oranı hesaplanır:

| Değerleme adı | Kısaltma | Hesaplama formülü |

|---|---|---|

| Hisse başı kar | HBK | NK/HS |

| Fiyat/Kazanç | F/K | HF / (NK/HS) |

| Piyasa değeri | PD | HS x HF |

| Toplam aktifler | TA | DURV + DÖNV |

| Toplam borçlar | TB | KVY + UVY |

| Defter değeri (Öz sermaye) | DD | TA - TB |

| Piyasa değeri/Defter değeri | PD/DD | PD/DD |

| Net borç | NB | KVY + UVY – (NNB + FY) |

| Firma değeri | FD | PD + NB |

| Vergi öncesi kâr | FAVÖK | NFK + AMOR |

| Firma değeri/Vergi öncesi kâr | FD/FAVÖK | FD/FAVÖK |

| Aktif kârlılık oranı | AKO | NK/TA |

| Öz sermaye kârlılık oranı | ÖSKO | NK/DD |

| Büt kar marjı | BKM | (BK/SG) x 100 |

| Esas faaliyet kar marjı | EFKM | (NFK/SG) x 100 |

| Net kar marjı | NKM | (NK/SG) x 100 |

| FAVÖK marjı | FM | (FAVÖK/SG) x 100 |

Hisse başı kâr şirketin net kârının hisse adedine bölünmesiyle bulunan, piyasa gözlem araçlarındandır.

Hisse başı kar = Net Kâr / Hisse senedi adeti (Ödenmiş sermaye)

Net kâr değeri gelir tablosunun Dönem Kârı/Zararı satırından, hisse senedi adedini de, bilanço tablosunun Ödenmiş Sermaye satırından alıyoruz.

Piyasadaki hisse senedi adedi ödenmiş sermayeye eşittir.

Şirketler karşılaştırılırken, hisse başına karı daha yüksek olan şirket daha güçlü olarak değerlendirilir. Şirketin mevcut performansı geçmişteki performansıyla karşılaştırıldığında, hisse başına kar değerindeki yükseliş karlılığın büyüdüğüne işaret eder.

Bir şirketin hisse başına karı, şirket değerlendirmesi ve yatırım kararlarında kullanılan en önemli araçlardan biridir. Yatırımcılar ve analistler, genellikle çeyreksel ve yıllık olarak yayınlanan hisse başına kar raporlarını dikkatle analiz ederek beklenen kara göreli olarak şirketin performansını ölçer.

Eğer hisse başına kâr değeri piyasa beklentilerinden çok farklı gelirse hisse fiyatı iki yönde de hızlı ve dramatik bir değişim yaşayabilir. Hisse başına kâr, bir hissenin değerinin belirlenişindeki kilit faktörlerden biridir çünkü karlılığın, büyümenin ve göreli performansın bir göstergesidir.

Hisse başına kar bir şirketin ve hissesinin değerini ölçmede kullanılan en temel araçlardan biri olsa da, eğer şirket kendi hissesini geri alıyorsa yanıltıcı olabilir çünkü bu durumda şirketin tedavüldeki hisse senetleri azalarak hisse başına karın yükselmesini sağlar. Şirketin borçları ve hisse başına kar sonuçlarını elde etmek için gerekli olan sermaye harcamaları da hesaplamaya dahil edilmez.

Örnek hesaplama

Hisse sayısı (Ödenmiş sermaye) 100.000.000 TL. olan bir şirketin son 4 çeyrek dönem toplam net karı 200.000.000 TL. olduğunda, şirketin hisse başı kâr değeri aşağıdaki şekilde hesaplanır:

Hisse başına kar = 200.000.000 / 100.000.000 = 2

Sermaye hakkında

Sermaye aşağıda gösterilen 3 farklı yapıda gösterilir:

Ödenmiş sermaye = Esas sermaye - Ödenmemiş sermaye

Öz kaynaklar

Öz kaynaklar, işletme sahiplerinin (ortakların) işletme varlıkları üzerindeki haklarının parasal ifadesidir.

Öz kaynaklar aşağıdaki unsurlardan oluşur:

Fiyat kazanç oranı (F/K) şirketin güncel hisse senedi fiyatının hisse başına karına bölünmesiyle bulunur.

Hisse başına kar ise dağıtılan temettü düşüldükten sonra, şirketin dönem net karının hisse senedi sayısına bölünmesiyle bulunur. Hisse senedi sayısı bilançoda gösterilen ödenmiş sermaye değeridir.

Hisse başına kar = Net kar / Hisse sayısı

Fiyat kazanç oranı (F/K) = Hisse güncel fiyatı / Hisse başına kar

F/K bir şirketin güvenilirliği ile ilgili olup, bu şirkete yatırılan paranın kaç yılda geri alınacağını gösterir. Düzenli kar açıklayan şirketlerde bu oran daha güven verir çünkü düzensiz açıklanan rakamlar F/K oranını sürekli değiştirmektedir.

Bir firmaya hissenin fiyatı arttığında, eğer firmanın karı da orantılı olarak artmazsa, F/K oranı yükseleceğinden arzu edilen bir durum oluşmaz.

F/K Oranı 4 olan bir şirketin hisselerini aldığımızda şirketin yapacağı her 1 TL kar için 4 TL ödemeyi kabul etmiş oluruz. Bu anlamda, F/K değerinin düşük olması tercih edilir.

Bir yatırımcı için, fiyat kazanç oranı tek başına karar verme olanağı sağlamaz. Daha sağlıklı sonuçlara ulaşmak için, şirketin F/K değeri aynı sektörde yer alan diğer şirketlerin F/K değeriyle veya sektör ortalamasıyla karşılaştırılmalıdır.

Zarar eden şirketler için F/K değeri hesaplanamaz.

Örnek hesaplama

Hisse sayısı (Ödenmiş sermaye) 100.000.000 TL. ve anlık piyasa fiyatı 20 TL. olan bir şirketin son 4 çeyrek dönem toplam net karı 800.000.000 TL. olduğunda, şirketin F/K değeri aşağıdaki şekilde hesaplanır:

Hisse başına kar = 800.000.000 / 100.000.000 = 8

F/K = 20 / 8 = 2,5

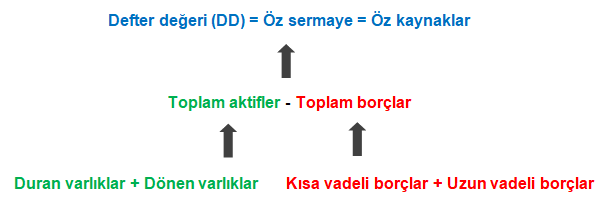

Defter değeri (Book value of Equity), öz kaynaklar ve öz sermaye ifadeleri ile aynı anlamdadır.

Defter Değeri = Öz Kaynaklar = Öz Sermaye

Öz sermaye bir şirketin toplam aktiflerinden toplam borçlarının çıkarılması ile elde edilir.

Öz Sermaye = Toplam Aktifler – Toplam Borçlar

Aktifler = Duran varlıklar + Dönen varlıklar

Borçlar = Kısa vadeli yükümlülükler + Uzun vadeli yükümlülükler

Bir şirket kurulurken koyduğu sermayeyi istikrarlı olarak büyüterek defter değerini (öz sermayeyi) artırması hedeflenmelidir.

Bir şirketin piyasa değeri (Market value of Equity) defter değeri ile aynı değildir.

Defter değeri ≠ Piyasa değeri

Piyasa değeri (PD) = Hisse sayısı (Ödenmiş sermaye) x Hisse fiyatı

Bir şirketin piyasa değeri hisse sayısının hisse fiyatı ile çarpılması ile hesaplanırken, defter değeri veya özkaynaklar, bir şirketin varlık ve yükümlülükleri arasındaki farktır.

Mali yapısı ve işleyişi düzgün olan şirketler için piyasa değeri, şirketin hisselerinin değeri arttığı için defter değerini aşmaktadır. Her zaman sıfırdan büyük veya ona eşittir, çünkü hem hisse fiyatı hem de hisse sayısı asla negatif olamaz.

Piyasa değeri >= 0

Defter değeri pozitif, negatif veya sıfır olabilir.

Bir şirketin piyasa değeri (PD) (Equity value - EV), o şirkete ait toplam hisse adedinin hisse fiyatıyla çarpılmasıyla bulunur. Şirketin piyasadaki toplam değerini gösterir.

Piyasa değeri = Hisse senedi adedi (Ödenmiş sermaye) x Hisse fiyatı

Hisse senedi adedi değeri şirketin bilançosundaki ödenmiş sermaye değeridir. Şirketin ödenmiş sermayesindeki her bir TL bir hisseye karşılık gelir.

Şirketin piyasa değeri ile şirketin toplam değerinin her zaman aynı olmayabilir. Halka arz olmuş şirketler, hisselerinin tamamını halka arz etmediğinde, piyasada aktif olarak işlem gören hisselerinin yanı sıra işlem görmeyen ve büyük hissedarlarda bulunan aktif olmayan hisseleri de vardır.

Bir şirketin %20'lik kısmı 100.000 pay adedi hisse başına 5 TL'den halka arz edildiğinde, şirketin piyasa değeri aşağıdaki şekilde hesaplanır:

Piyasa değeri = 100.000 x 5 = 500.000 TL

Burada hesaplanan piyasa değeri şirketin toplam değerini değil sadece halka açık %20'lik kısmın değerini gösterir.

Bir şirketin piyasa değeri (PD) defter değeri (DD) ile aynı değildir.

Defter değeri ≠ Piyasa değeri

Defter değeri (DD) = Toplam Aktifler – Toplam Borçlar

Bir şirketin piyasa değeri hisse sayısının hisse fiyatı ile çarpılması ile hesaplanırken, defter değeri veya özkaynaklar, bir şirketin varlık ve yükümlülükleri arasındaki farktır.

Mali yapısı ve işleyişi düzgün olan şirketler için piyasa değeri, şirketin hisselerinin değeri arttığı için defter değerini aşmaktadır. Her zaman sıfırdan büyük veya ona eşittir, çünkü hem hisse fiyatı hem de hisse sayısı asla negatif olamaz.

Piyasa değeri ve defter değeri oranı (PD/DD) bir şirketin piyasadaki değerinin bilançodaki değeri (öz kaynaklar) ile oranını verir.

PD/DD oranı = Piyasa değeri / Öz kaynaklar

Bir şirkete ait hisse senedi fiyatının, şirketin mali durumuna göre, ucuz ya da pahalı olduğunu belirlemek için kullanılır. Genel olarak, yüksek PD/DD oranına sahip hisselerin pahalı, düşük PD/DD oranına sahip hisselerin ucuz olduğu kabul edilir. Ancak bu her zaman doğru değildir.

Özkaynakları negatif olan şirketler için PD/DD oranı hesaplanmaz.

Normal koşullarda, piyasa değerinin defter değerine yakın olması beklenir. Ancak, piyasa koşullarına, şirketlerin mali yapılarına ve üretim yöntemlerine ve sektör durumuna göre farklı değerler alabilir.

Piyasa değeri ve defter değeri birbirine eşit olduğunda, PD/DD oranı 1 olur. PD/DD oranı sektör ortalamasından düşük olan bir şirketin hisse senedini almak daha mantıklı bir yaklaşım olacaktır.

Doğal olarak PD/DD oranına göre hisse senedi değerlendirilirken PD/DD oranı küçük olan avantajlıdır. Oranın düşük olması piyasa da hisse fiyatının gerçek değerinin altında işlem gördüğü şeklinde yorumlanabilir. Bu değerlendirmeyi yaparken sektör ortalaması dikkate alınmalıdır. Sektör ortalamasının altındaki PD/DD oranı avantajlıdır.

Aynı sektörde faaliyet gösteren şirketlerin bilanço yapıları benzer olduğundan, PD/DD oranını genellikle aynı sektörde faaliyet gösteren şirketleri kıyaslamak için kullanmak daha doğru bir yaklaşımdır.

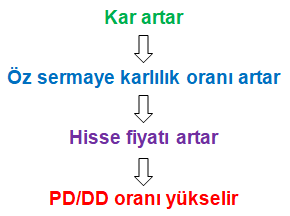

PD/DD oranının öz sermaye karlılık oranı ile ilişkisi

Bir şirketin öz sermaye karlılık oranı, o şirketin son 4 çeyrekte elde ettiği toplam net kârın defter değerine oranı ile hesaplanır:

Öz sermaye karlılık oranı = Net kâr / Defter değeri

Görüldüğü gibi, bir şirketin karlılığının artması öz sermaye karlılık oranını doğru orantılı olarak etkilemektedir.

PD/DD oranı özkaynak karlılığı ile birlikte değerlendirilmelidir.

Bir şirket kar ettiğinde öz kaynaklarını artırabilmektedir. Elde edilen ve dağıtılmayan kârlar geçmiş yıl karları ve yedek akçeler gibi kalemlerde gösterilir.

Bir şirket yüksek kâr elde ettiğinde, öz sermaye karlılık oranı gelecekte şirketlerin öz kaynaklarının (defter değeri) artış oranını belirleyeceğinden, bu beklenti hisse fiyatını yükseltir. Fiyatların yükselmesi ise, şirketin piyasa değerini artıracağından, PD/DD oranı yükselir.

Öz sermaye karlılığı düşük ve PD/DD oranı yüksek olan hisseler pahalı, öz sermaye karlılığı yüksek ve PD/DD oranı düşük şirketler ucuz olarak değerlendirilir.

Aşağıdaki koşullara uyan şirketlerin öz sermaye karlılık oranları, karlılıklarına bağlı olmaksızın çok yüksek olabileceğinden, farklı bir yöntemle değerlendirilmelidir:

PD/DD oranı, özsermaye karlılığı ile karşılaştırıldıktan sonra karar verildiğinde daha uygun olacaktır. İstikrarlı büyüyen ve yatırım yapan şirketlerin genelde PD/DD oranı 2'den büyüktür.Yatırımcısına en çok fayda sağlayan şirketler bunlardır. PD/DD oranı 0,20 iken yatırımcısına sürekli zarar ettiren bir çok şirket vardır.

Net borç, bir şirketin borçlarının tamamını aniden ödemesi gerekirse, ne kadar başarılı olacağını belirlemek için kullanılan bir likidite ölçüsüdür. Net borç, bir şirketin bilançosunda likit varlıklarına kıyasla ne kadar borcu olduğunu gösterir. Net borç, tüm borçlar ödenirse ne kadar nakit kalacağını ve şirketin borç yükümlülüklerini yerine getirmek için yeterli likiditeye sahip olup olmadığını gösterir.

Net borç hesaplamada, şirketin likit varlıkları toplam borç ile karşılaştırılarak, şirketin yükümlülüklerini ödeyip ödeyemeyeceğini belirlenir. Kısaca, net borç hesabı şirketin borçlarını ödeme gücünü hesaplar.

Net borç = Kısa vadeli finansal borçlar + Uzun vadeli finansal borçlar – (Nakit ve nakit benzerleri + Finansal yatırımlar)

Yukarıdaki formülde kullanılan değerler bilançonun aşağıda gösterilen bölümlerinde yer alırlar:

Kısa ve uzun vadeli borçlar şirketin ödemekle yükümlü olduğu toplam borç miktarını, nakit ve nakit benzerleri ve finansal yatırımlar şirketin elinde bulunan ve çok kısa sürede kullanıma sunulabilecek nakit miktarı göstermektedir.

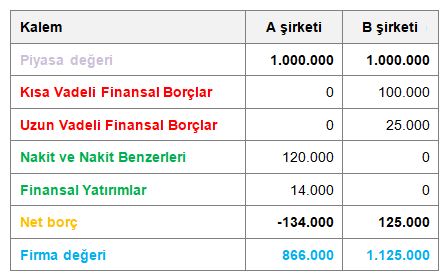

Firma değeri şirketin piyasa değeri ile net borç değerinin toplamı ile elde edilir.

Firma değeri (FD) = Piyasa değeri + Net borç

Firma değeri yerine firmayı satın alma maliyeti daha doğru bir ifade olur.

Şirketin kasasında duran nakit firma değerini azaltırken şirketin borçları firma değerini artırır.

Aşağıdaki tabloda, piyasa değerleri 1.000.000 TL olan A ve B adında 2 adet şirket gösterilmektedir. A şirketinin kısa ve uzun vadeli borcu olmamasına karşın, B şirketinin toplamda 125.000 TL borcu vardır. A şirketinin ayrıca nakit ve nakit benzerleri ve fnansl yatırımlar kaleminde 134.000 TL nakit değeri vardır. Mevcut değerlerle hesaplama yapıldığında, A şirketinin firma değerinin 866.000 TL, B şirketinin firma değerinin ise 1.125.000 TL olduğu görülmektedir.

Firma değerinin piyasa değerinden düşük olması, şirketin elinde nakit miktarının fazla olduğunu, yüksek olması ise, şirketin elinde nakit miktarının az olduğunu göstermektedir. Bu örnekte, A şirketini satın almak isteyen yatırımcılar daha kârlı olacaktır. Net borç değerinin eksi değerde olması, şirket açısından olumlu bir durumdur, çünkü şirketin nakit değerlerinin borçlardan fazla olduğunu gösterir.

Firma değeri, bir şirketin piyasa değerinin borçlarla birleştirilmiş hâli olarak ifade edilebilir.

FAVÖK (EBITDA), "Faiz, Amortisman ve Vergi Öncesi Kâr" kelimelerinin kısaltılmış halidir. Şirketin brüt kârını gösterir.

FAVÖK = Net faaliyet karı + Amortisman

Daha ayrıntılı bir hesaplama ise aşağıda gösterilmektedir:

FAVÖK = Brüt kâr – Genel yönetim giderleri – Pazarlama, satış ve dağıtım giderleri – Araştırma geliştirme giderleri + Amortisman giderleri

Şirketlerin mali yapısının değerlendirilmesinde kullanılan incelemelerden en önemlisi FAVÖK analizidir.

FAVÖK, şirket değerlemeleri için tüm dünyada geçerli olan bir analiz yöntemidir. Bu yöntemle, bir şirketin finansal analizi yapılarak şirketin mevcut durumu ve mali yapısı hakkında bir sonuca varılabilir. Faiz ve vergi öncesindeki kâr oranı hesaplanarak, şirketin finansal durumu, şirkete finans sağlayanlara, şirket ortaklarına ve vergi sistemine beyan edilmiş olur.

Bir şirketin ödemekle yükümlü olduğu vergileri (stopaj, KDV, gelir vergisi) ve kullandığı demirbaşların amortisman paylarını brüt kardan düştükten sonra geriye kalan miktar FAVÖK değeridir.

FAVÖK çarpanı (FAVÖK değeri)

Şirketin kârıyla işletme değerini karşılaştıran bir orandır. Şirketin öz kaynaklarının toplam değerinin tamamı, net borçla ve ödenmesi gereken diğer paylarla toplanır. Elde edilen rakam, işlemlerde FAVÖK çarpanı olarak kullanılır. Çarpan ile FAVÖK'ün çarpımı, şirketin devir değerini belirler.

FAVÖK artışı

FAVÖK artışı ya da FAVÖK büyümesi, şirket değerlemelerinde sıklıkla kullanılan bir ifadedir. FAVÖK artışı, şirketin kâr oranlarının kimi dönemlerde yükselmesiyle oluşur. Bu oranın artması için, FAVÖK giderlerinin azalması gerekir.

FAVÖK gideri

FAVÖK gideri bir şirketin sattığı ürünlerin maliyetidir. FAVÖK gideri azaldığında, FAVÖK değeri arttığından bu isim verilir. Maliyet ne kadar düşerse FAVÖK de o kadar artar.

Düzeltilmiş FAVÖK

Düzeltilmiş FAVÖK, yine ağırlıklı olarak şirket devir işlemlerinde başvurulan bir değerdir. Proje bazlı ya da özel sebeplere bağlı olarak maliyetler olağandan fazla arttığında, şirketlerin kâr oranlarını gerçekçi olmayacağından, FAVÖK daha düşük bir değer alabilir. Düzeltilmiş FAVÖK yöntemiyle bu olağanüstü ve tek seferlik maliyetler hesaptan düşülür ve şirketin kâr potansiyeli vurgulanır.

FAVÖK esasları

FD/FAVÖK oranı firma değerinin, faiz amortisman ve vergi öncesi kârâ bölünmesiyle elde edilir. Bu oran borsada aynı sektörde yer alan şirketleri karşılaştırmak amacıyla kullanılır. FD/FAVÖK değeri ile, bir şirketin faaliyetlerinden elde ettiği kârın kaç katının bu firmanın değerine denk geldiği belirlenir.

FD/FAVÖK = Firma değeri / FAVÖK

FD/FAVÖK oranı, bir işletmenin tüm değerini yıllık bazda elde ettiği FAVÖK miktarıyla karşılaştırmak için kullanılır. Bu oran yatırımcılara bir şirketi satın almak için kaç kez FAVÖK ödemek zorunda olduklarını ifade eder.

Sonuç olarak, FD/FAVÖK değeri ne kadar düşükse yani firmanın kârı değerine göre ne kadar yüksekse o kadar olumlu bir sonuç verir.

F/K ile FD/FAVÖK değeri ve PD/DD ile Öz sermaye karlılık oranı değeri birlikte değerlendirilerek çok sağlıklı şirket değerlendirmesi yapılabilir.

Aktif kârlılık oranı, bir şirketin toplam varlıklarına göre ne kadar kârlı olduğunu gösteren bir göstergedir. Yatırım getirisi olarak ta ifade edilebilir.

Aktif kârlılık oranı = Net dönem kârı / Aktif toplamı

Net dönem kârı şirketin gelir tablosundan, aktif toplamı ise bilançoda yer alan duran ve dönen varlıklar toplamından elde edilir.

Şirket yönetiminin, şirket varlıklarını kazanç elde etmek için ne derece doğru ve faydalı şekilde kullandığını gösterir.

Bir şirketin aktif kârlılık oranı ne kadar büyükse, kâr elde başarısı o kadar yüksektir.

Aktif kârlılık oranı, şirketin önceki aktif kârlılık oranları ve aynı sektöre yer alan diğer şirketlerin aktif kârlılık oranları ile karşılaştırılmalıdır.

Şirketin varlıkları hem borç hem de öz sermayeden oluşmaktadır. Bu finansman türlerinin her ikisi de şirketin faaliyetlerini finanse etmek için kullanılır.

Aktif kârlılık oranı ne kadar yüksek olursa, şirket daha az yatırımla daha fazla para kazanır.

Aktif kârlılık oranı şirket varlıklarının kar elde etmede ne kadar etkin kullanıldığını gösterir.

Bir şirketin aktif kârlılık oranı faaliyet gösterdiği sektöre göre değişiklik gösterebilir. Bazı sektörlerde, bilançolarda dönen varlıklar daha fazla miktar oluştururken, bazı sektörlerde ise duran varlıklar daha fazla miktar oluşturabilir. İlk yatırım maliyeti fazla olan sanayi sektöründe aktif karlılık oranının diğer şirketlere göre daha düşük olması normal karşılanabilir. Bu nedenle, aktif kârlılık oranı özellikle aynı sektörde faaliyet gösteren şirketlerin karşılaştırılmasında kullanıldığında daha fazla fayda sağlar.

Öz sermaye kârlılığı, bir şirketin net dönem kârının şirketin öz sermaye değerine oranıdır.

Öz sermaye karlılığı = Net dönem kârı/ Öz sermaye

Şirketin ÖSKO (Öz sermaye karlılık oranı) değerinin banka faiz getirisi üzerinde olması beklenir. Aksi takdirde, hisseden elde edebileceğimiz yıllık gelir banka faiz getirisinin altında kalacağından, şirkete yatırım yapmak doğru bir tercih olmayacaktır.

Bir şirket kurulurken koyduğu sermayeyi istikrarlı olarak büyüterek defter değerini (öz sermayeyi) artırmalıdır.

Eğer ÖSKO ve PD/DD değerleri birbirine uyumlu ise bir şirkete yatırım yapılablir. ÖSKO değeri ile PD/DD oranları doğru orantılı olmalıdır. Eğer ÖSKO değeri mevduat yıllık getirisinden iki kat büyük ise PD/DD oranı en az 2 olmalıdır.

Satışların maliyetini satışlardan çıkardıktan sonra elde edilen kârdır. Şirketin ürün veya hizmet üretmek için ne kadar harcadığını ve ne kadar kâr elde ettiğini gösterir. Üretim maliyetinin satışlara oranını gösterir.

Brüt kâr marjı = (Brüt kâr/ Satış geliri) x 100

Brüt kardan faaliyet giderlerini (kira, maaş, pazarlama gibi) çıkardıktan sonra elde edilen kârdır. Şirketin ana faaliyetlerinden ne kadar kâr elde ettiğini gösterir. Ana faaliyetlerden elde edilen kârın satışlara oranını gösterir.

Esas faaliyet kâr marjı = (Esas faaliyet kârı/ Satış geliri) x 100

Şirketin tüm gelir ve giderlerini (faiz, vergi, finansman giderleri gibi) dikkate aldıktan sonra kalan kârdır. Şirketin ne kadar kârlı olduğunu gösteren en kapsamlı göstergedir. Şirketin tüm gelir ve giderlerini dikkate alarak elde edilen kârın satışlara oranını gösterir.

Net kâr marjı = (Net kâr / Satış geliri) x 100

Şirketin borçlanma ve vergi gibi unsurlar hariç, ana faaliyetlerinden ne kadar kâr elde ettiğini gösterir. Borçlanma ve vergi gibi unsurlar hariç, ana faaliyetlerden elde edilen kârın satışlara oranını gösterir.

FAVÖK marjı aşağıdaki şekilde hesaplanır:

FAVÖK marjı = (FAVÖK / Satış geliri) x 100

FAVÖK marjının yüksek olması şirketin değerini artırır.

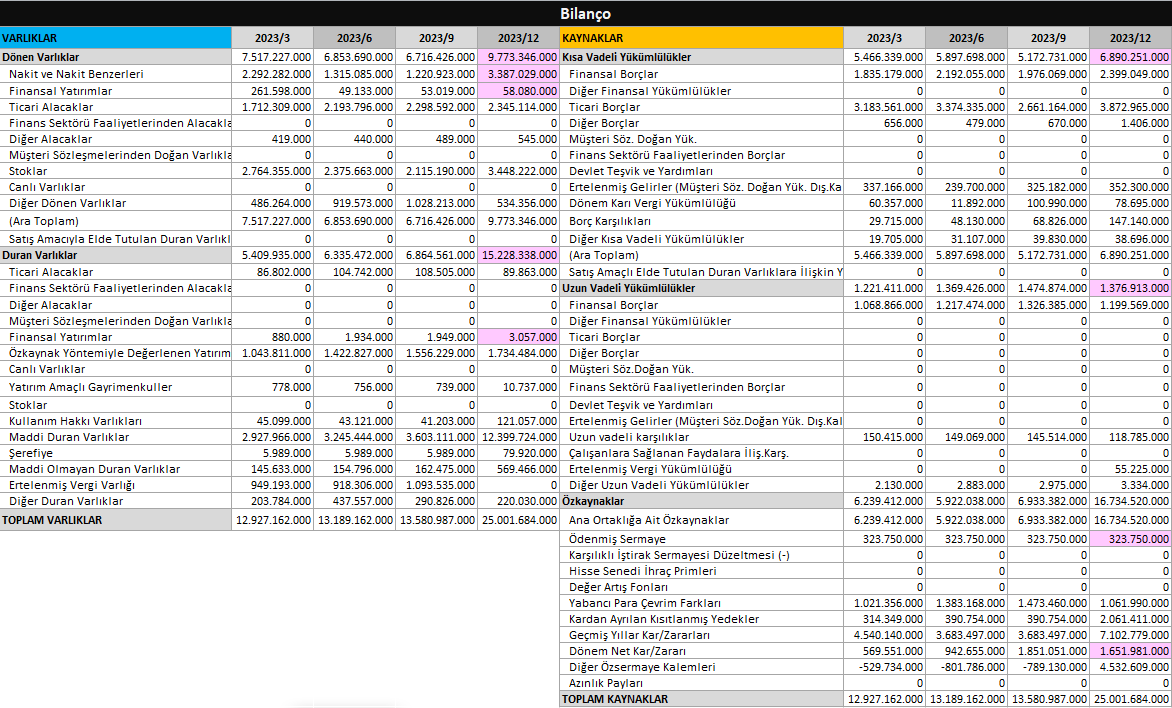

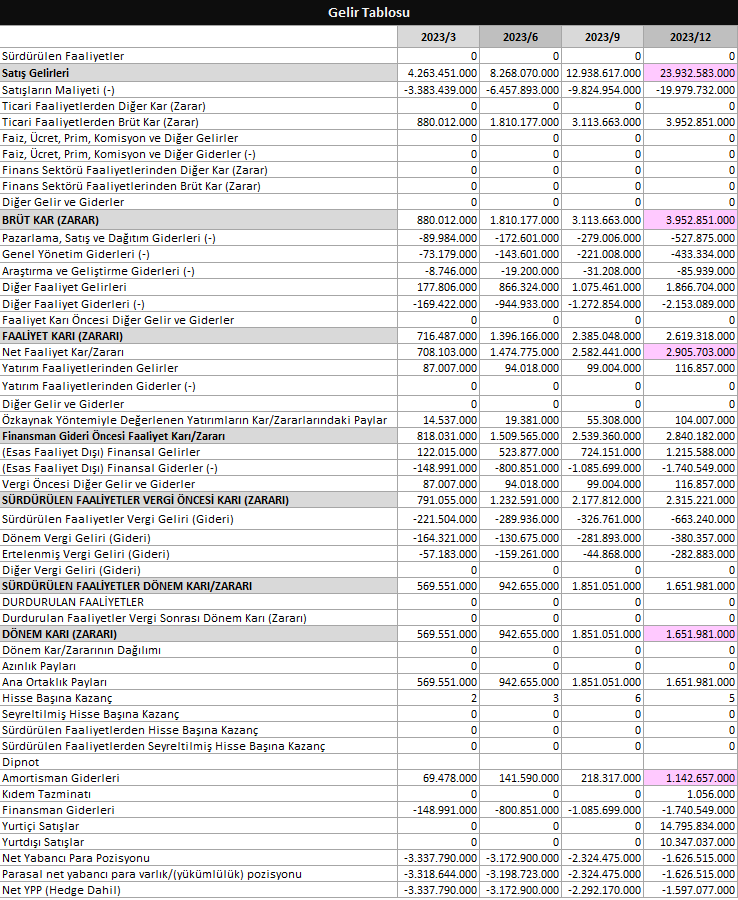

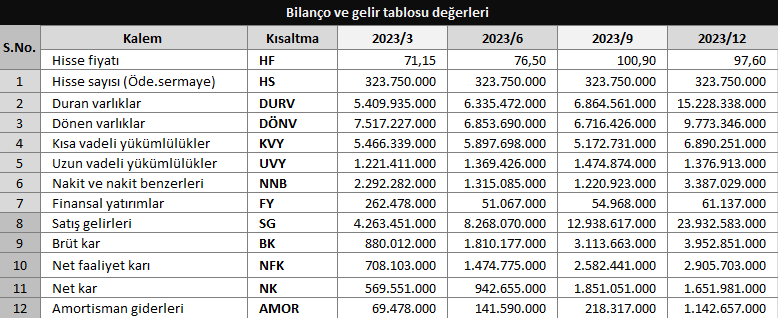

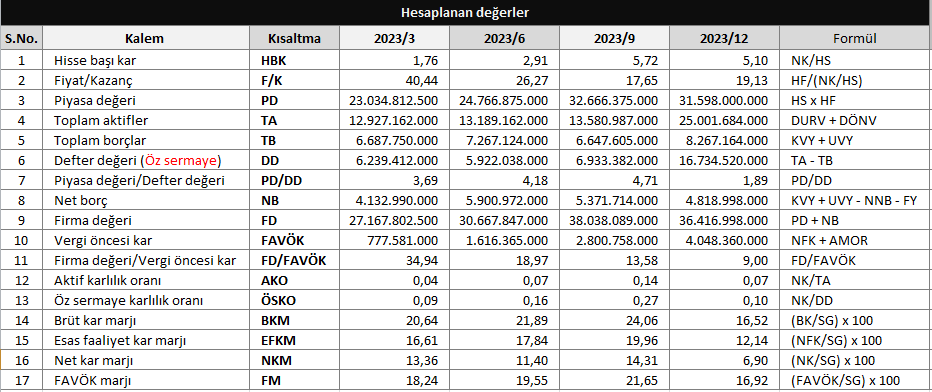

Aşağıda bir şirkete ait bilanço ve gelir tablosu yer almaktadır. Bu iki tablodan okunacak finansal değerlerle şirket değerleme oranları hesaplanmaktadır.

Aşağıdaki tabloda, yukarıda verilen örnek bilanço ve gelir tablosunda pembe renkle işaretli değerler ve bu değerler ile yapılmış olan hesaplamalar aşağıdaki iki tabloda gösterilmektedir:

Verilerde eksik veya hata var!

| Bilanço/Gelir tablosu kalemi | Değer | Hesaplanan değer | Değer |

|---|---|---|---|

| Hisse başı kar | |||

| Fiyat/Kazanç (F/K) | |||

| Piyasa değeri (PD) | |||

| Toplam aktifler | |||

| Toplam borçlar | |||

| Defter değeri (Öz sermaye) | |||

| Piyasa değeri/Defter değeri (PD/DD) | |||

| Net borç | |||

| Firma değeri | |||

| Vergi öncesi kar (FAVÖK) | |||

| Firma değeri/Vergi öncesi kar (FD/FAVÖK) | |||

| Aktif karlılık oranı | |||

| Öz sermaye karlılık oranı | |||

| Brüt kar marjı | |||

| Esas faaliyet kar marjı | |||

| Net kar marjı | |||

| FAVÖK marjı |